決算書とは会社の経営状況を明確に表す「企業の成績表」とも言える書類で、確定申告や融資の審査など、会社を運営していく上で欠かせないものです。しかし、決算書の見方がわからないという人もいることでしょう。決算書は種類も分かれており、慣れるまでは難しいという声も聞かれます。

そのような人のために今回は決算書の詳し見方や読み方のポイントを解説していきます。決算書は経営戦略にも役立つので是非参考にしてください。

決算書の見方

決算書は下記の3つに分かれています。

- 貸借対照表

- 損益計算書

- キャッシュフロー計算書

貸借対照表は資金調達に対しての資金運用、損益計算書は利益に対しての経費、キャッシュフロー計算書は営業・投資・財務の観点から見たキャッシュフローを表したものです。

これらの決算書について詳しく解説していきます。

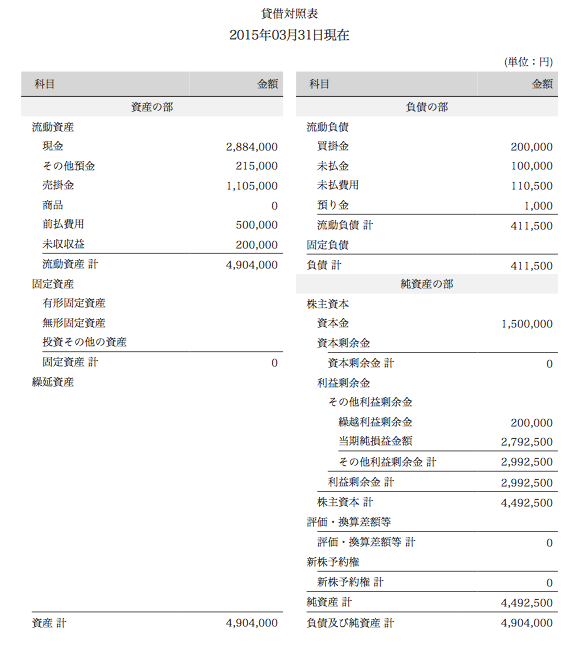

貸借対照表の見方

貸借対照表は会社にとっての家計簿のようなもので、財政状態をまとめた書類です。英語ではバランスシートと言われており、会社の資産を含めた支出のバランスを把握することができます。

貸借対照表の項目と見方について、下記で詳しく解説していきます。

出典:https://support.freee.co.jp/

貸借対照表の項目

貸借対照表にはそれぞれ「資産の部」「負債の部」「純資産の部」があります。

資産の部

| 項目 | 概要 |

|---|---|

| 流動資産 | 現金預金・受取手形・売掛金・棚卸商品など |

| 固定資産 | 土地・建物・車両・運搬具・商標権・ソフトウェア・投資有価証券など |

負債の部

| 項目 | 概要 |

|---|---|

| 流動負債 | 支払手形・買掛金・未払金・未払費用・未払法人税等など |

| 固定負債 | 社債・長期借入金など |

純資産の部

| 項目 | 概要 |

|---|---|

| 株主資本 | 資本金・資本剰余金・利益剰余金・自己株式など |

固定資産は長期的に保有できる建物や土地などを指すのに対し、流動資産は1年以内に回収される・または動く現金や商品を指します。また、純資産の株主資本は含み損益を表しています。

貸借対照表を見るときのポイント

貸借対照表を見る際のポイントは「どれだけ自己資本があるか」です。自己資本とは返済する必要のない資金を指し、自己資本が多いほど経営が安定している状態と言えます。逆に自己資金が少ない場合は融資などに頼るケースもあり、不安定と言わざるを得ません。

自己資本を表す指標には「自己資本比率」があり、「純資産÷総資本」で算出することができます。大きな分岐点は40%で、自己資本比率が40%を超えていれば非常に安定した状態で、倒産の可能性は極めて低いでしょう。

一般的な会社の自己資本比率は20%から39%ですが、中にはマイナスになっている会社もあり、その経営状態は非常に危険と判断できます。取引は控えるべきでしょう。

また、利益剰余金はその企業が安定した経営をしているかどうかを見ることができる重要な項目です。決算期の数で利益剰余金を割ることで、平均的な毎期の税引後純利益を計算することができます。

損益計算書の見方

損益計算書は会社の損益状況をまとめたもので、どれだけの収益を上げてどれだけの費用を使ったのかが簡単にわかる書類です。

いわば「会社の給与明細」のようなもので、利益としていくら残っているのかなど、会社の利益構造を見て収益力を知ることができます。

出典:https://support.freee.co.jp/

損益計算書の項目

損益計算書の利益の項目は、下記の5つです。

項目によってそれぞれ意味合いが異なってくるので解説していきます。

| 項目 | 概要 |

|---|---|

| 売上総利益 | 売上総利益は「粗利」とも言われており、「売上高-売上原価」で算出することができます。商品を売ることで得る利益そのものです。 |

| 営業利益 | 営業利益は、売上総利益から販売費・一般管理費を引いて算出したものです。商品を販売するために使った経費を差し引いた利益を指します。 |

| 経常利益 | 経常利益は、株など会社の本業以外で得た利益を指します。 |

| 税引前当期利益 | 税引前当期利益は、税金を引く前の利益を指します。 |

| 当期純利益 | 当期純利益は、税金を含めたすべての費用を払って得た金額、つまり純粋な利益のことを指します。 |

損益計算書を見るときのポイント

損益計算書の中でも、注目すべきは経常利益です。純利益は継続的に発生しない損益が含まれていますが、経常利益は本業以外の収益も知ることができるので、本当の収益力を測る指標になります。

例えばイレギュラーな損失が発生すれば純利益が赤字になる可能性はありますし、それだけで経営状態を判断することは難しいでしょう。しかし経常利益は会社全体の収益を素直に表していますので、信頼できる数字と言えます。

また、赤字への耐性を見極める「経営安全率」というものがあり、経営安全率が高いほど売上が落ち込んでも赤字になりにくいとされています。

これらを踏まえて、損益計算書は必ず2期以上で比較するようにしてください。

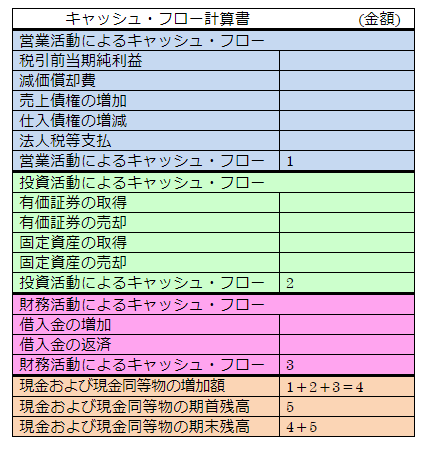

キャッシュフロー計算書の見方

キャッシュフロー計算書は会社の現金もしくは現金と同等物の動きを表しており、現金流動表とも呼びます。

家庭における家計簿やお小遣い帳と同様に、詳しい現金の流れから、会社に今どれだけの現金があるかというのがわかります。

キャッシュフロー計算書の項目

キャッシュフロー計算書には下記の3項目があるので、項目ごとに説明していきます。

| 項目 | 概要 |

|---|---|

| 営業キャッシュフロー | 会社が商品・サービスを販売することによって発生するお金の変動を指します。本業によってどれだけのキャッシュを生み出しているのかが数字でわかります。 |

| 投資キャッシュフロー | 事業を維持、拡大していくために必要となるお金の変動を指します。設備投資やM&Aなどがこれに含まれますが、逆に事業を縮小するために会社の設備を売却すると、この項目がプラスになります。 |

| 財務キャッシュフロー | 資金を運用していく上で必要となる費用のお金の言動を指します。資金調達にかかる費用、返済費用が当てはまります。 |

キャッシュフロー計算書を見るときのポイント

営業キャッシュフローがプラスであれば、本業で上げた利益でしっかり投資・返済をしていることがわかります。しかしマイナスであれば、自己資本が投資金額に追いついていないことになります。

また、投資キャッシュフローがプラスであれば、資金繰り悪化などで設備売却、あるいは事業縮小の可能性があると見れます。

財務キャッシュフローのプラスは資金調達したことがわかり、マイナスはしっかり返済しているということがわかります。

このように項目別の特徴さえしっかりわかっていれば、数字がプラスであるかマイナスであるかで簡単な判断を付けることが可能です。

決算書の見方がわかるおすすめの本

決算書の見方をもっとわかりやすく知りたい、という方は書籍を活用するのがおすすめです。「初心者でもわかりやすい」と評判の書籍を厳選したので、ぜひ参考にしてみてください。

会計超入門! 知識ゼロでも2時間で決算書が読めるようになる! 改訂版

出典:amazon.co.jp

難しい言葉を使っておらず、知識の薄い人でもページを読み進めていくことで段階を踏んで理解することができます。

また、基礎編と分析編にわかれているので、上級者になっても長く使えます。

商品ページ:Amazon

オールカラー “ギモン”から逆引き! 決算書の読み方 オールカラーでわかりやすい!

出典:amazon.co.jp

カラーのイラストと図式で決算書を解説しているので、文章が苦手な方にはおすすめの書籍です。

よくある疑問から逆算して答えを導くことができるので、実務にも役立つ1冊となるでしょう。

商品ページ:Amazon

マンガでやさしくわかる決算書

出典:amazon.co.jp

マンガ形式で読みやすいので、普段はあまり本を読まないという方におすすめです。

情報量もしっかりあり、決算書の基礎はほぼ網羅しています。

商品ページ:Amazon

決算書の見方がわかるおすすめのセミナー

決算書の見方をわかりやすく解説し、実践に活かせる有意義な情報を発信するセミナーを紹介します。

東京と名古屋の2ヵ所で無料のセミナーを厳選しました。

超活用!決算書の使い方・読み方のポイント

決算書を見るプロ・元銀行員の目線で、決算書の基礎~実際の活用法までを解説してくれるセミナーです。

金融機関から融資を受けやすい会社になるためのコツも掴めます。

開催場所:〒171-0021 東京都豊島区豊島区西池袋2-37-4 としま産業振興プラザ(IKE・Biz)6階 第3会議室

開催日:2019年6月4日(火)

開催時間:14時00分〜16時00分

費用:無料

申込URL:東京商工会議所

中小企業のための経営に役立つ数字の考え方・活用のしかた

決算書の基本的な読み方から応用まで、今後の経営戦略を視野に入れた経営セミナーです。

実践で役立つ情報が盛り沢山です。

開催場所:〒450-0002 名古屋市中村区名駅4-4-10 名古屋クロスコートタワー8階 アタックスグループ名古屋事務所 セミナールーム

開催日:2019年7月16日(火)

開催時間:13時30分~15時30分

費用:無料

申込URL:アタックスグループセミナー

まとめ

決算書は会社の成績表であり、家計簿でもあるので、しっかりとした見方を身につけることで、会社の経営戦略が大きく変わってきます。会社のストロングポイントもウィークポイントも丸裸になる決算書は、会社経営に欠かせない大きな武器となります。ここで紹介した決算書の見方のポイントをしっかり抑えて今後の戦略に活かしていきましょう。