「会社の決算期と繁忙期がかぶっているせいで、年度末になるといつも異常に忙しい!」

そんな悩みを抱えていませんか?

決算は1年間の収支と損益を振り返えるもの。

新年度に向けて、新たな経営戦略を立てるためにも欠かせません。

そのためか、「決算期は一度定めたら変更できない」と誤解している方も多いようです。

しかし決算期は変更できますし、決算変更を上手におこなえば、さまざまなメリットを享受することもできます。

この記事では、決算期の定義、決算期変更のメリットやデメリット、決算期変更の詳細な手続きについてわかりやすく解説していきます

目次

決算期とは

企業が決算をおこなう会計期末のことを「決算期」と言います。決算は、一定の会計期間における企業の全収支・全損益を明らかにし、経営や財政面の総合的なチェックをする手続きです。決算期は、企業にとって絶対に欠かせない、非常に重要な節目であると言えます。

企業の決算期の種類

企業の決算期の種類は以下の3つです。

- 本決算

- 中間決算

- 四半期決算

本決算

1年間(決算日を3月末とする企業であれば4月から3月まで)を会計期間とする決算を本決算(期末決算)と言います。本決算の結果を受けて、次年度の収支予測や事業戦略策定をおこなうことになります。

中間決算

半年間(決算日を3月末とする企業であれば、4月から9月まで)を会計期間とする決算を中間決算と言います。事業年度の折り返し地点にあたるため、前半における財務上の問題点をチェックし、後半の経営判断に反映させることが中間決算の意義です。

四半期決算

1年を4つに分けて3カ月ごとにおこなう決算を四半期決算と言います。決算日を3月末とする企業の場合、4〜6月が第1四半期、7〜9月が第2四半期、10〜12月は第3四半期、1〜3月が第4四半期となります。第2四半期における決算が中間決算に、第4四半期における決算が本決算に該当します。

上場企業は四半期決算を公開することが義務づけられています。上場企業の場合、業績の変動が株主の利益に与える影響も大きいため、短期間で業績報告をおこない、問題点の修正機会とするわけです。

決算期はいつが最適か

「決算期と言えば3月」というイメージを持つ人が多いことでしょう。しかし、決算期の定め方について厳格なルールはなく、原則として自由に決めることができます。ただ、日本では国の会計年度が4月〜翌3月を基準としているためか、大企業の場合は3月を決算期とする例が多いようです。

決算期の定め方としては、以下の4つがあります。

- 会社設立月に合わせる

- 決算業務が負担でない時期にする

- 納税時期を考慮する

- 借入金や売掛金が多い月は避ける

会社設立月に合わせる

創業まもない企業の場合、決算どころか日々の会計事務すら未経験ですから、初めての本決算を乗り越えるには十分な準備期間が必要です。多くの企業が会社設立の1年後を決算期としているのはそのためです。ただし、法令(会社計算規則)により、会社の事業年度は1年を超えることができないと決まっているため、設立日と同月ではなく前月を決算期とします。(設立日が5月5日なら5月ではなく4月を決算期とする)

決算業務が負担でない時期にする

決算期と会社の繁忙期が重なると会計事務の負担が重くなり、ミスが発生しやすくなります。そのため自社の繁忙期を避けて決算期を設定する企業も多いようです。

納税時期を考慮する

法人税や消費税などの納税時期は本決算の決算日から2カ月後です。納税時期にキャッシュを確保できず、納税が遅れてしまうと延滞税等のペナルティが発生します。そこで納税時期にキャッシュを確保できるよう、売上のピークと納税時期が重なるように決算期を設定する場合があります。

借入金や売掛金が多い月は避ける

創業直後は借入金や未払い金、売掛金が多いものです。そのようなマイナス評価となる数字が目立つ決算書は印象が良くありません。そのため多くの企業では、売上がある程度安定し、利益が確保できるようになった頃に決算期を迎えられるよう、設立からできるだけ期間をあけて決算期を設定します。

決算期変更する企業が増えている理由

先ほど決算期の定め方について説明しましたが、実は一度設定した決算期でも後日変更することができます。実際、決算期を変更する企業も少なくありません。それは業績や納税のタイミングに合わせて決算期を変更することで、多くのメリットを享受できるからです。

ただ、決算期変更にはデメリットもないわけではありません。決算期を変更したいと考えている場合は、デメリットについてもしっかりと理解しておくようにしましょう。

ここからは、決算期変更に伴うメリット・デメリットを詳しく解説していきます。

決算期変更のメリット

決算期を変更するメリットとしては以下の3つがあります。

- 節税対策や資金繰り対策ができる

- 決算業務の時間を確保できる

- 経営戦略の策定に資する

節税対策や資金繰り対策ができる

もし決算期の直前に大きな利益が発生すると、2カ月後にやってくる納税時期に納める税金が一気に増えてしまいます。納税用のキャッシュが確保できていれば問題ありませんが、そうでない場合は資金繰りに奔走することになります。そこで決算期の直前に大きな売上が予測できる場合は、決算期をずらすことで資金繰りや節税対策のための時間を確保するわけです。

決算業務の時間を確保できる

決算処理には膨大な時間が必要です。繁忙期と重なると会計部署はパンクしてしまいます。繁忙期と重ならないよう決算期を変更することで、決算業務の時間を確保することができます。

決算業務の時間を確保できる

毎年の売上ピークが決まっている企業であれば、その時期が事業年度の頭(期首)に来るよう決算期を変更する場合もあります。売上ピークを期首に持ってくることで、その年度の年間売上予測が立てやすくなるからです。売上予測が立てやすくなれば、効果的な経営戦略を策定することができます。

決算期変更のデメリット

決算期を変更するデメリットとしては以下の3つがあります。

- 手続きが面倒

- 変更後の本決算までの期間が短くなり、決算業務が慌ただしくなる

- 消費税免除期間が短くなる

手続きが面倒

決算期を変更するには定款変更が必要です。定款変更をおこなうには株主総会の特別決議が必要ですので、株主の多い会社だと手続きもコストもかなりかかります。

変更後の本決算までの期間が短くなり、決算業務が慌ただしくなる

事業年度は最大1年ですので、決算期を変更した場合、変更直後の決算期は1年未満に短縮されます。(例:3月決算を12月決算にした場合、4月〜12月の9カ月間となる)

それだけ決算の準備期間も少なくなるので、会計部署の負担も増すことになります。

消費税免除期間が短くなる

会社設立1期目で資本金1000万円未満の企業は消費税が免除されます。2期目についても、1期目の当初6カ月間の売上が1000万円未満であれば同様です。つまり、創業したばかりの企業には、「最大24カ月間、消費税が免除される」という特典が与えられているわけです。

ところが、もし2期目の決算期を変更してしまうと、2期合計の期間が24カ月よりも短くなってしまいます。

決算期を変更する際は、以上のようなメリットやデメリットを十分考慮することが大切です。

決算期変更の手続き方法

決算期変更の手続き方法は以下のとおりです。

- 定款を変更する

- 株主総会で決議をとる

- 税務署へ届出をする

定款を変更する

決算期の変更(正確には「事業年度の変更」)は「定款変更事項」です。定款変更は会社の経営判断に関わる重要テーマであるため、必ず取締役会を開き、変更内容を吟味して決定することになります。

株主総会で決議をとる

決算期の変更は、取締役会による決定だけでは有効とはなりません。株主総会において「決算期変更」という議題を提示し、議決権の2/3以上の賛成(特別決議)を得る必要があります。

税務署等へ届出をする

株主の同意を得て有効となった決算期変更は、税務署等に届出ることで手続きが完了します。

決算期変更の注意点

すでに説明したように、事業年度の期間は最大で1年間と決められています。たとえば従来が12月決算である場合、9月に株主総会を開いて「2月」を新しい決算期にすることはできません。これを認めると事業年度の期間が1年2カ月になってしまうからです。このケースで変更が認められる新しい決算期は、変更決定をおこなう月(9月)と従来の決算期(12月)を除いた「10月」あるいは「11月」のどちらかとなります。

このように、決算変更をおこなった年は必ず1年未満で決算が発生してしまうのです。

決算期変更をおこなう場合、以下のような点に注意しましょう。

決算期変更に必要な株主総会特別決議は、変更後の決算期末がリミット

たとえば12月決算を10月決算に変更するのであれば、10月末日までに株主総会を開き、特別決議をおこなう必要があります。

役員の任期が短くなる

会社役員(取締役や監査役など)の任期は、会社法により「選任後X年以内に終了する事業年度のうち最終のものに関する定時株主総会の終結の時まで」と決められています。決算期を変更するとその年の事業年度期間が必ず1年未満に短縮されるので、その分役員の任期も短くなります。

決算期変更の届出をする方法

税務署等への決算期変更の届出には、異動届出書を提出します。異動届出書とは、商号、資本金額、事業目的、代表者など会社の重要部分に変更があった場合に、税務署などの公的関係機関に異動内容を報告するための書面です。決算期の変更(事業年度の変更)があった場合も、異動届出書を提出する必要があります。

異動届出書の提出先は、以下の3箇所です。

- 税務署

- 都道府県税事務所

- 市区町村

税務署

税務署は法人税などの国税を管轄する機関ですので、必ず異動届出書を提出します。

都道府県税事務所および市区町村

都府県税事務所および市区町村は地方税を管轄する機関ですので、こちらにも異動届出書を忘れずに提出しましょう。

決算期の異動届出書の書き方

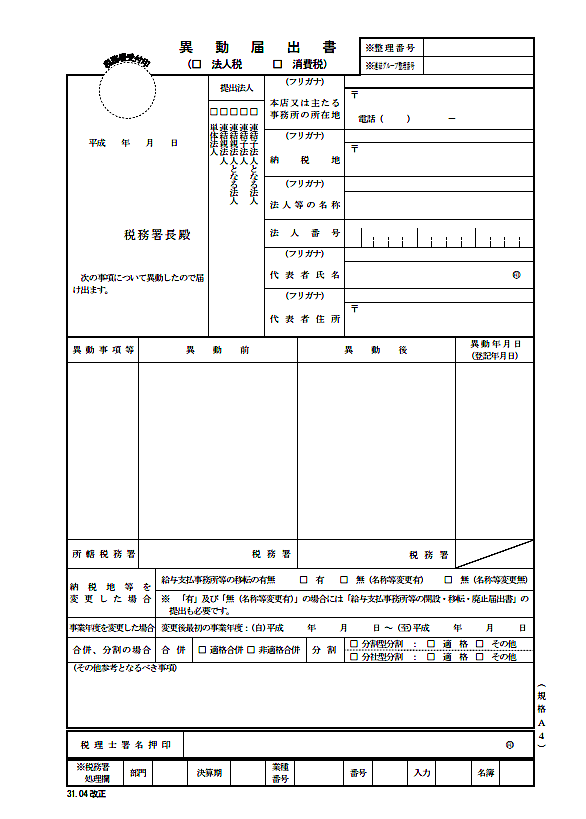

ここからは決算期変更をおこなった場合の異動届出書の書き方をご紹介します。

まず異動届出書のひな形をご覧ください。

異動届出書のひな形は国税庁のHPでダウンロードできます。以下、異動届出書の記入手順です。

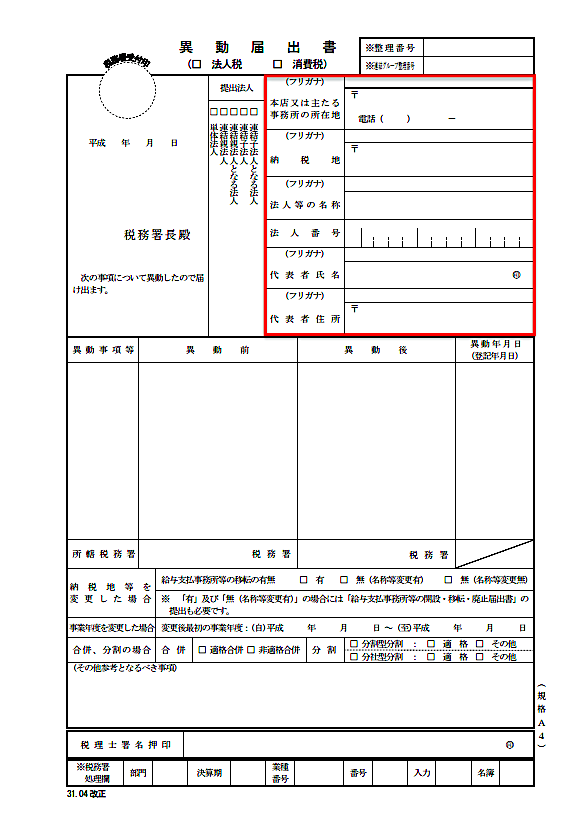

異動届出書の記入手順

(1)「本店又は主たる事務所の所在地」「納税地」「法人の名称」等を記入します。

出典:出典:髙荷祐二税理士事務所

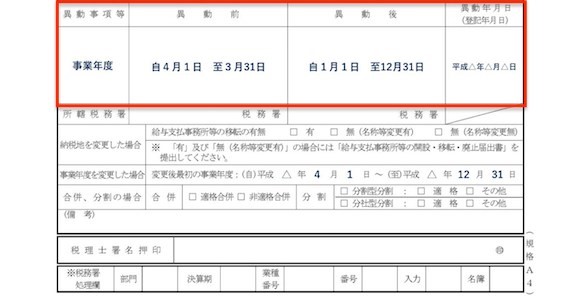

(2)「異動事項等」欄に「事業年度」、「異動前」欄に変更前の事業年度、「異動後」欄に変更後の事業年度、「異動年月日」欄に株主総会特別決議をおこなった年月日を記入します。

出典:出典:髙荷祐二税理士事務所

(3)「事業年度を変更した場合」欄に、変更後の最初の事業年度を記入します。たとえば3月決算を12月決算に変更した場合は、「(自)○年4月1日〜(至)○年12月31日」と記入することになります。

決算期の異動届出書の期限

決算期の異動届出書は、株主総会の決議後なるべく速やかに関係機関に提出するべきです。目安としては、変更後の事業年度に到来する「確定申告書の提出期限」まで。法人税の確定申告書提出期限は「決算日の2カ月後」ですから、12月決算を10月決算に変更したのであれば、10月末日の2カ月後=12月31日までに異動届出書を提出しましょう。

そのほか、許認可事業に関連した企業の場合は、管轄省庁への手続きも必要となることがあります。

まとめ

決算期の変更には、さまざまなメリットがあります。その一方で、会計業務の渋滞や消費税免除期間の短縮などのデメリットもあるので、軽い考えで変更することはおすすめしません。

決算期は企業の業績を振り返る節目です。経営者の一存で決定するのではなく、取締役会や会社の定例会議などで、「決算期の変更が本当に必要か」について議論を尽くすことが重要です。